原标题:强劲非农后市场格局大变:美债收益率升破1.30% 现货白银开盘一度暴跌8%

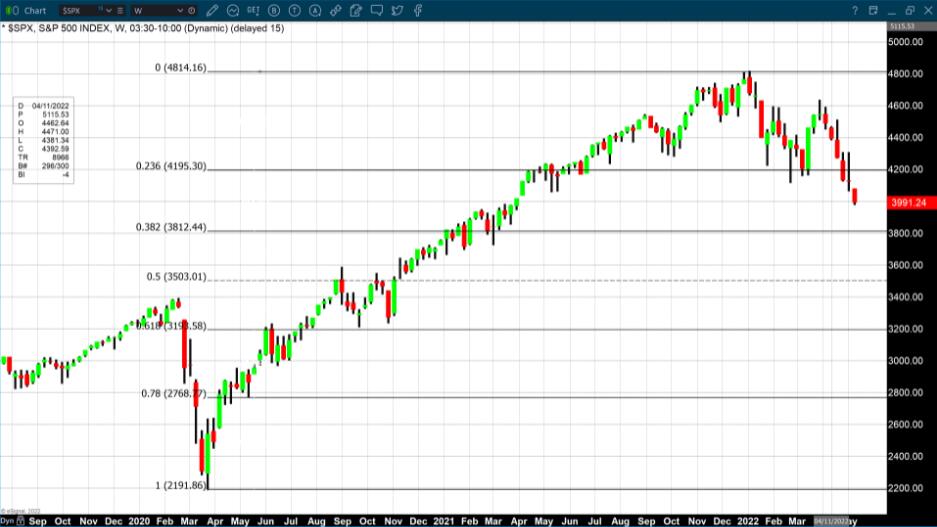

财联社(上海,编辑 潇湘)讯,随着强于预期的美国非农就业报告巩固了市场对美联储将减少疫情时代刺激力度的预期,刚刚过去的这个周末前后,全球金融市场的格局似乎也正随之大变——10年期美债收益率上周五强势升破了1.30%大关,六周来首度周线上涨;美元指数同样飙升,现已刷新了两周高位92.91。而贵金属市场则出现了罕见的暴跌,现货白银价格在周一开盘后一度断崖式跳水8%。

美债市场的格局在上周短短几天时间内就出现了令人意象不到的巨变。指标10年期美债收益率上周五尾盘上涨7.2个基点报1.301%,创下三周以来新高。而在当周早些时候,该指标收益率还一度曾触及1.127%的五个月新低。代表实际收益率的10年期通胀保值债券收益率升至负1.058%,高于本周早些时候触及的纪录低点负1.216%。

其他周期收益率在上周五的非农夜也均全线冲高。2年期美债收益率涨1个基点报0.222%,5年期美债收益率涨4.3个基点报0.773%,30年期美债收益率涨8.4个基点报1.948%。美债收益率曲线上备受关注的两年期和10年期公债收益率之差报109个基点,较上周四收盘高出7个基点。

美国劳工部上周五公布的数据显示,7月份非农就业大幅新增94.3万人,超出了经济学家预期的87万人,6月份的数据也上修为93.8万人。此外,7月份失业率降至5.4%,为2020年3月以来最低。

此份异常强劲的非农就业报告发布之际,美联储正在讨论何时以及如何减少每月1200亿美元的债券购买规模。在此之前,美联储副主席克拉里达(Richard Clarida)在上周三已经率先发表了令一些投资者感到惊讶的鹰派言论,称美联储将在今年晚些时候开始削减债券购买规模,然后在2023年加息。而强劲的非农就业数据表现,无疑给上述缩减和加息言论提供了有力支持。

WisdomTree Asset Management固定收益策略主管Kevin Flanagan表示,最新的非农报告可能有助于动摇美联储的鸽派,从而支持减少对经济的支持。他表示,美债收益率之前已经是蓄势待发,最新的报告则是“火上浇油”。

富国银行策略师Mike Schumacher和Erik Nelson在上周五的报告中也指出,虽然稳健的就业报告或许还不足以立刻加快美联储减码时间,但它应该至少未来几天保留一些提前减码的希望,这应会暂时支撑收益率和美元汇率。

在非农就业数据公布后,被广泛用于对冲短期利率风险的联邦基金利率期货消化的2023年1月加息25个基点的可能性超过90%。这高于上月美联储议息会议后的水平。交易商预测,美联储在明年12月前加息25个基点的可能性为82%,也高于美联储决议后的78%。

现货白银开盘暴跌8%

在外汇市场上,受益于7月非农就业岗位增幅超过预期推高美债收益率,美元指数上周五也强势飙升,录得七周来最大周线涨幅。目前,美元多头已逐渐兵临了93关口下方,若本周能延续这一升势,美元指数或将有望挑战位于93.43附近的年内高点。

与此同时,伴随着美债收益率和美元的冲高,贵金属市场则遭遇了沉重打击,现货黄金和现货白银在上周五分别下跌了2%和3%。而在本周一开盘后,现货金银的跌幅进一步大幅放大——现货白银价格日内开盘后一度断崖式跳水8%,刷新年内低位22.63美元;现货黄金也一度重挫逾4%,跌穿1700美元关口。

COMEX最活跃黄金期货合约在北京时间今晨06:48一分钟内买卖盘面瞬间成交2612手,交易合约总价值4.55亿美元。随后06:57的一分钟内,该合约买卖盘面又瞬间再成交3220手,交易合约总价值5.50亿美元。财经博客网站Zerohedge表示,现货黄金这波闪崩遭遇的卖单高达40亿美元。

亚洲时段盘初市场流动性的稀缺在一定程度上放大了金银价格的跌幅,尤其是亚洲主要市场日本周一将因山之日休市一天。知名财经网站Forexlive分析师Sheridan指出,在一周之初,市场并不总是有如此剧烈的走势,大部分时间都比较安静,但偶尔出现低流动性也会导致市场大幅波动。

Blue Line Futures首席市场策略师Phillip Streble称,“上周五的非农就业数据正在打击黄金,因为数据超出了预期,所以市场预计美联储缩减资产购买计划的日期可能会提前,9月将宣布,最有可能的是在1月初真正开始缩减。”

RJO期货资深商品经纪人Daniel Pavilonis则表示,目前黄金的好日子可能已经结束。强劲的就业报告意味着美联储主席鲍威尔可能最早在8月底开始暗示缩减购债规模。美元指数有可能升至95。对于黄金来说,这可能意味着金价将回到1673美元。

杰克森霍尔前还有多场好戏

美国市场接下来的最大焦点,无疑将是美联储政策制定者本月底在怀俄明州杰克森霍尔举行的央行官员研讨会上所作的发言。目前,在8月26日至28日到期的10年期美国国债期权交易尤为活跃。

当然在此之前,未来一周金融市场或许还将有多场好戏等待上演。本周三和周四美国方面将分别公布最新CPI和PPI数据。就业和通货膨胀是影响美联储决策的两个关键因素。

“我认为未来一周的关键将是CPI和PPI。我们将得到一些消费者和企业的通胀数据。这些都将受到密切关注,”道富环球投资顾问公司首席投资策略师Michael Arone表示。

美联储此前曾多次表示,通胀只是暂时的,然而目前美国通胀数据已连续两个月高居“5时代”。接受道琼斯调查的经济学家预计,美国7月将再次出现强劲增长,核心通胀率(不包括食品和能源)料将环比上升0.5%,同比上升4.3%。6月份的整体通胀率为5.4%,核心通胀率为4.5%。

而在上周多位美联储高官讲话表露鹰派倾向后,本周还将有多位美联储官员发表讲话。其中,亚特兰大联储主席博斯蒂克和里奇蒙德联储主席巴尔金将在今晚率先登场,股债汇商品市场料将会继续对美联储可能逐步缩减债券购买政策的想法做出回应。