原标题:主动权益基金投资“All in” 黄金赛道ETF规模超过宽基ETF 押注单一赛道 公募投资呈现“行业化” 来源:证券时报

公募权益基金在布局上呈现出明显的“行业化”、“主题化”趋势。

越来越多的主动权益基金押注某一行业赛道,银行、地产、采矿、国防军工等板块都有基金“All in”;同时,行业主题ETF迅速扩张,规模已经超过了宽基ETF。

中国基金报记者方丽张燕北

扑克等游戏中有一个术语叫“All in”,意思是把自己的全部筹码都押上。 近两年,A股持续演绎结构性行情,公募权益基金在布局上也呈现出明显的“行业化”、“主题化”趋势。这体现在,一方面,越来越多的主动权益基金押注某一行业赛道,银行、地产、采矿、国防军工等板块都有基金“All in”;另一方面,行业主题ETF规模迅速增长,热门行业ETF规模已经超过了宽基ETF。

中国基金报记者采访了多位行业人士,他们认为,在结构化行情极致演绎的情况下,持股集中于某一热门行业的产品业绩较好,获得投资者青睐,成为某些基金经理“求胜”的手段。但从资管行业历史来看,持仓过度集中于某一行业会导致风险暴露,而且单一行业难以穿越牛熊,长期业绩没有保障。他们强调,基金组合管理必须敬畏市场,进行分散投资、长期投资。

重仓押注单一行业者增多

基金行业历史上,主动权益基金重仓单一行业的情况并不少见,近两年则更为突出。

从前不久披露的基金2020年四季报可以看到,多只主动权益基金的前十大重仓股高度集中于某一行业,甚至有基金将前十大重仓股全部押在一条赛道上。而这些权益基金多数并非某细分行业主题基金,契约规定的投资方向并不局限于某一细分领域。

一个典型的案例是沪上一家公募旗下的一只混合型主动权益基金。其四季度末股票仓位为90.55%,前十大重仓股占84.08%,当中的韦尔股份、北方华创、中芯国际、三安光电等均为半导体行业个股,多只个股持仓比例逼近10%红线。

总部位于华南的一家公募旗下的混合基金,前十大重仓股清一色为券商股,占基金资产的净值比例合计近40%;金融业个股占该基金净值的比例达到74.75%。华南一家小型公募旗下一只基金前十大重仓股均为银行股,另外一家公募旗下一只灵活配置基金前十大重仓股中8只为银行股、2只为券商股。相似的情况同样出现在另外两家公募旗下的两只非银行主题基金的产品上,组合投资的银行等金融股在基金净值中占比均超过八成,十大重仓股主要是银行股。

前十大重仓股全部或多数投向某一板块的案例有很多,地产、采矿、国防军工等板块都有基金“全部押上”。比如上海一家公募旗下的4只基金几乎全部重仓地产股,截至去年底,4只基金资产净值中房地产行业占比分别高达85.01%、82.08%、80.62%和64.18%。北京一家公募旗下的偏股基金则是重仓采矿业,基金季报显示,该基金采矿业的投资占比76%,前十大重仓股均为煤炭、有色等资源品。

对于这一现象,德邦基金指出三点原因:第一,与基金经理的行业研究背景有关。与其全市场选股,不如在熟悉的领域追求极致的超额收益;第二,为了提升产品的差异化和辨识度,聚焦单一行业有可能提升业绩锐度,尤其适合互联网端的营销;第三,追求市场热点,比如2020年12月末新能源、半导体板块投资热潮。

鹏扬基金股票投资部副总监、鹏扬景泓回报基金经理张望表示,基金经理会倾向于配置行业未来景气度较高,或者业绩增长比较强的板块。基金四季报显示的数据与市场对部分行业的认知比较一致,说明对行业的预期比较充分。这些板块如果未来景气程度没能超预期,可能面临停滞或回调。

业内人士表示,这种做法并不适当。“基金重仓某一行业,要分情况来看。如果是主题型基金,重仓行业集中于基金合同规定的投资范围之内,是合理的。如果重仓行业相对于产品定位出现明显漂移,会导致投资人难以对产品产生合理预期,这就是不适当的。”沪上一位公募投研人士直言,单只基金重仓某一行业最大的问题是,一旦重仓行业出现调整,回撤风险将急剧增加,会大大影响持有人的投资体验。

“All in”引发行业效仿?

有观点认为,这种行为或会引来同业效仿,其逻辑是A股结构性行情持续,板块轮动特征显著。一旦“押”对了就可能带来业绩的领先,这是具备吸引力的。

张望认为,如果以半年或1年为维度,一些行业会表现得非常优异。但如果完全重仓在某一个行业上,就有了较大的“赌”的成分。基金投资管理是一场长跑,虽然在投资上会对行业的景气度、估值高低做判断,但不会过于集中在某一两个行业。

谈及基金公司是否有相关约束机制,张望介绍,“我们会通过对基金经理持仓的定期分析检视来避免过度集中持仓,长期来看寻找各个行业中的优秀公司,在分散中适当地向高景气、严重低估行业倾斜是可取的,绝不能以‘赌’的心态去管理资产。分散投资是投资行业中唯一的免费午餐。”

德邦基金表示,如今公募基金数量超过7500只,对于主动权益基金而言,无论是全行业选股还是行业主题基金,都会面临同质化的问题。胜负的标准在于业绩,而能够有效提升业绩的行为,都会有被同业效仿的可能性,但不会成为主流,原因在于公募基金的强监管和运作高度公开透明的属性,行业主流还是要严格遵循基金合同约定,在定期报告披露运作情况说明。

国泰基金强调,基金经理有其自身能力圈,尤其是研究出身的基金经理,都会深度钻研几个板块,再不断拓展能力圈。最重要的是基金经理要知行合一,要让投资者清楚他的投资风格、看好方向和能力圈所在。

宽基ETF规模

逐渐逊于行业ETF

持仓超高度集中于某一行业赛道,主动权益基金投资开始“主题化”,在被动指数基金市场中,ETF基金“主题化”的现象同样开始突显。

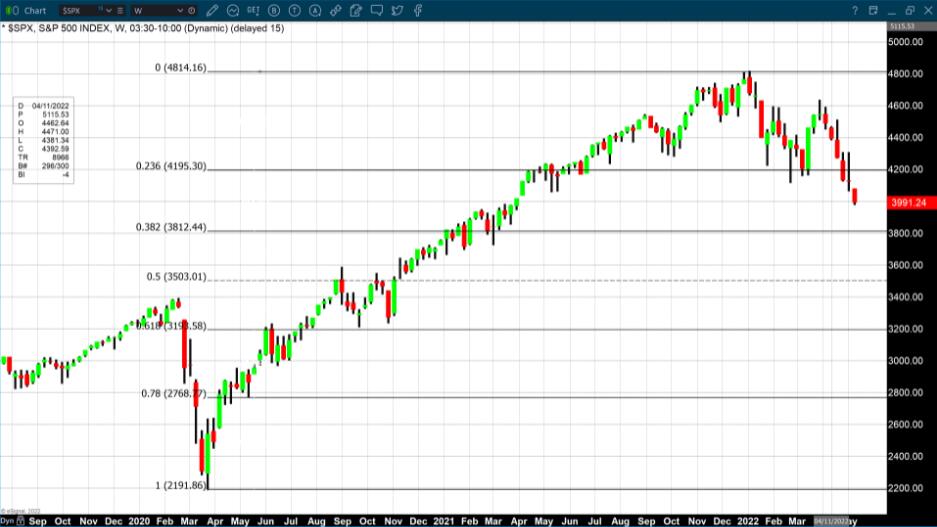

截至2月5日,A股ETF基金中有18只产品的规模超过了100亿元,其中8只是行业主题ETF,而且这些基金多属于“后来者居上”,近一年迅速扩张。国泰中证全指证券公司ETF目前规模396.81亿元,股票ETF规模排行榜第三,列在华夏上证50ETF和华泰柏瑞沪深300ETF之后;与2020年2月5日相比,国泰中证全指证券公司ETF规模增长1.54倍,而华夏和华泰柏瑞两只基金的规模涨幅只有15.2%和3.1%。

相较于一年前,目前规模排行榜上列第四、第五的南方中证500ETF、华夏沪深300ETF规模分别缩水23.1%和2.8%。排名第六的华宝中证全指证券ETF最新规模256.81亿元,同比激增2.26倍。两只宽基指数ETF——华安上证180ETF、嘉实沪深300ETF规模环比分别上升3成、下降1成。第九名的华夏国证半导体芯片ETF近一年规模增长267.44%逼近200亿元大关。此外,国泰中证军工ETF最新规模127.58亿元,环比暴增近4.6倍。

今年1月份,A股ETF份额整体仅增加了6.37亿份。以区间成交均价估算,资金总计净流出约151.17亿元,而其中的港股、军工、券商等窄基指数ETF受到资金追捧,主要宽基指数ETF则遭遇资金净流出。

若将股票ETF市场划分为宽基指数ETF和行业主题ETF两大阵营,截至2月初,前者总规模为3500多亿元,后者为4000亿元,行业及主题类ETF总规模已经超过了宽基ETF。而目前基金公司布局ETF的主要标的是细分行业主题ETF,光伏、化工、航天航空、物联网等细分行业都将或已经迎来各自的主题ETF。

对此,深圳一位基金经理直言,“极端结构化行情之下,选择好赛道越来越重要。”

张望认为,这一现象实际上反映出宽基ETF的行业成分比例没能很好地体现中国未来发展的方向。“行业ETF基金规模的壮大,长期来看是一种趋势。”

国泰基金认为,这两年的结构性牛市中,市场热点此起彼伏,ETF的资产配置价值进一步凸显。股市结构性投资机会的特点和投资者投资理念的进步是行业ETF市场发展的最大驱动力。

博时指数与量化投资部基金经理尹浩表示,行业ETF和宽基ETF规模不相上下,主要是由于投资者结构中个人投资者的占比仍较大,他们往往喜欢追逐Beta较高的行业或主题,行业ETF是很好的交易工具。另一方面,宽基指数比较容易做出Alpha,而行业或主题指数不太好超越,ETF交易者更愿意追逐Beta属性较高的行业或主题。

“未来随着中国市场日渐成熟,宽基ETF仍将是市场主流,是较好的配置工具,行业ETF则是较好的交易工具。”尹浩强调。

另外一位业内人士直言,“如果看好一个赛道,选择被动行业主题基金可能不如主动行业主题基金,尤其是在一些新兴领域,例如新能源、半导体等技术更迭很快的行业。被动指数中包含的一揽子公司质量参差不齐,一旦行业进入剧烈竞争阶段,一些公司会被迅速淘汰,对投资者而言这是比较大的风险因素。”

坚定走长期投资之路

业内人士认为,在目前时点,主动权益基金投资出现“主题化”强势,也有其合理之处。

尹浩认为,基金投资“主题化”只是结果,是由多方面原因造成的:首先,过去一年由于疫情原因,市场流动性比较宽裕,未来成长空间大的主题板块更有吸引力;第二,当前中国的经济环境开始分化,大市值龙头企业的市场份额逐渐提高,业绩更加稳定,资金更愿意配置这些核心龙头企业,进而带动整体板块。未来随着市场流动性或结构发生变化,公募基金“主题化”投资可能会有所改变。

国泰基金认为,公募基金投资“主题化”和这两年的结构性行情关系比较大。

站在目前时间点,不少投资人士呼吁必须坚持长期投资。

张望表示,长期来看,权益投资的收益来源于所投资企业的价值提升,而非市场博弈下的资金行为。投资要从基本面出发,研究测算企业未来的盈利,做大的规模,做大的概率,内在价值有没有提升,等等,包括行业发展对于企业有没有实质性的拉动,而不会因为某一主题当下很热就去投资。“在没有研究清楚的情况下,跟随市场热点炒作是投资的大忌。”

“无论是押注赛道还是风格漂移,出发点可能都是为了短期收益和排名,这是不利于行业健康发展的,也是和监管层长期以来鼓励长期投资、价值投资的目标相悖的。”另一位基金公司人士指出,通过投资于不同的行业,达到分散投资风险的目的,这是基金投资的重要意义之一。未来公募基金更需要完善考核机制,通过考核长期业绩来引导基金经理的行为。

深圳一位基金经理表示,从历史上看,热点板块,无论是2006-2007年的煤炭有色、2014-2015年互联网金融,还是2019年以来延续的消费、医药、新能源等,都是特定时代行业繁荣的缩影。投资中只有选择合适的估值和增速,才能有效控制收益和风险。投资要走得更长远,需要更为稳健,不能太短视,更不能去“赌”。

(文章来源:证券时报)

(原标题:主动权益基金投资“All in” 黄金赛道ETF规模超过宽基ETF 押注单一赛道 公募投资呈现“行业化”)

(责任编辑:younannan)