——纺织企业原料端的套保方案

[方案背景]

某纺织企业,3个月后需要购买原料,但担心棉价上涨会吞噬棉纱加工利润。当前,新疆机采棉平均成本约为14000元/吨,新疆棉花现货价格在14500元/吨附近,郑棉2105合约在14200元/吨附近,2105合约基差处于历史同期偏高水平。

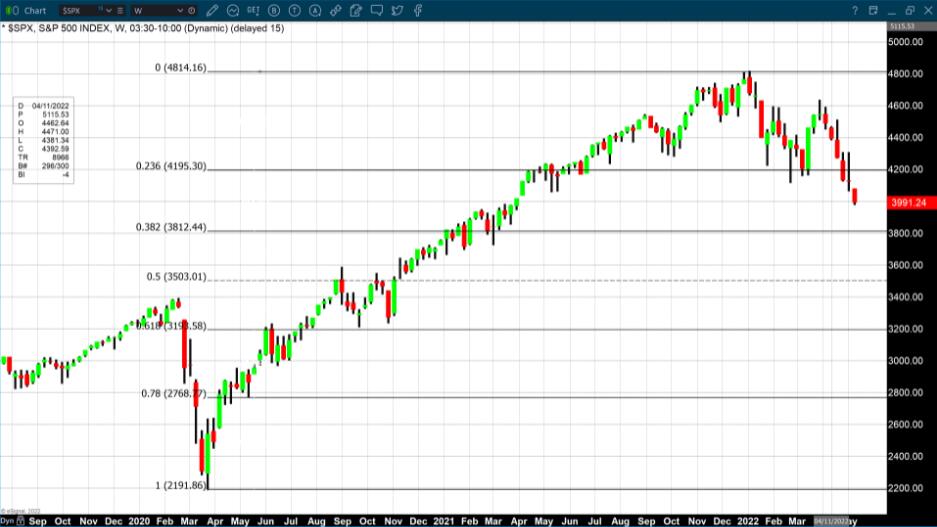

图为棉花期货2105合约基差变化

未来两个月,预期棉花价格振荡略偏强,中长期运行重心上移。基差中等偏高、下游成品库存低位使得2105合约在13600元/吨存在较强支撑。

[套保理念]

我们从保险和增强收益两个维度,来理解期权在产业链套保中的应用。

从保险的角度来看,期权保险可以结合生活中的普通保险来理解,简单分为全险和部分险。买入单腿期权是最基础的期权保险。如果企业愿意放弃一部分权利或者承担部分风险去降低期权保险保费,那么可以考虑多种多样的期权多腿组合策略。

从增加收益的角度来看,利用期权增加收益主要有低位卖出和高位卖出两种策略。这两种策略都是通过做期权的卖方去收取权利金来增加收益,又可分为卖出看涨期权和卖出看跌期权。

[具体操作]

根据不同纺织企业的套保需求、库存情况、风险承受能力、可用资金成本等因素,我们设计了五种不同类型的期权套保方案,以满足五种不同的实际需求。

买入看涨期权

适用情景

虚拟建仓,规避极端上涨风险,固定采购成本。

具体方案

表为方案执行细节

假设郑棉2105合约价格在14200元/吨,如果纺织企业认为未来棉价上涨空间较大,甚至可能出现持续上涨,且上方没有较强的压制,那么选择该方案,买入执行价为14200元/吨的平值看涨期权。

套保效果

3个月后,如果郑棉2105合约上涨,达到15500元/吨,假设期权隐含波动率不变,期权平仓理论价格为1345元/吨,不考虑前期支出保费,那么此时的开仓期货多单成本为15500-1345=14155(元/吨),低于企业采购成本预期14200元/吨,达到套保效果。

3个月后,如果郑棉2105合约下跌,行至13600元/吨,可以选择放弃行权,并直接低价买入期货仓单,假设期权隐含波动率不变,期权平仓理论价格为154元/吨,那么损失498元/吨,实际采购成本为13600+498=14098(元/吨),不仅能达到企业进货成本预期,而且保留了价格下跌带来的成本降低空间。

优点

其一,利用期权虚拟建仓,减少现货库存占用成本。

其二,既能锁定进货成本,又能保留期货和现货价格下跌收益。

其三,节省资金成本,无需缴纳高额保证金或承担后续追保压力。

缺点

其一,相较于期货套保而言,期权套保前期需要支付一笔权利金。

其二,场内期权目前行权价存在固定间距,无法满足部分产业客户的特定套保价格。

对比

场内期权和场外期权的运用区别:场内期权的主要特点包括合约标准化、集中交易、价格相对便宜等,场外期权的特点包括个性化定制、非集中交易、场外协商定价等。在我们看来,场内外期权各有优势、相互补充。场内期权的上市,为场外市场的对冲提供了新的市场;场外期权的定制化特点,为产业客户套保提供了多样化的思路。在实际操作过程中,企业可以根据自己的实际需求,选择不同的方案。

看涨期权、牛市价差期权、二元期权的运用区别:上述设计的重要前提是纺织企业想要保护未来所有上行风险,但如果该企业对于未来棉价上涨行情有更精准的判断,例如认为15000元/吨是上方很难突破的压力位,那么可以选择牛市价差策略,或者在场外买入二元期权,两者价格不同,收益特点也不同。

卖出看跌期权

适用情景

如果预计后市振荡,那么企业可以考虑逢低建仓卖出看跌期权,降低未来采购成本。

具体方案

表为方案执行细节

假设郑棉2105合约价格在14200元/吨,如果纺织企业认为未来棉花上涨空间不大,甚至可能出现横盘行情,那么可以选择该方案。按照基本面的判断,13600元/吨是一个不错的采购价位,且根据期权当前的持仓分布分析,持仓密集区域为13400—13600元/吨,说明多数机构投资者认为该点附近是他们研判的较强支撑位。此外,从波动率锥来看,当前隐含波动率相对较高,作为期权卖方,也相对具有优势,更有机会获得可能存在的波动率下行收益。由于该企业仍考虑到在低位建仓,故可以卖出执行价为13600元/吨的看跌期权,以获取更多的权利金收入。

套保效果

3个月后,如果郑棉2105合约价格不变,还是14200元/吨,假设期权隐含波动率不变,此时期权理论价格为164元/吨,那么期权端获利244元/吨,可以对冲部分进货成本,实际进货价格为14200-244=13956(元/吨),减少了企业实际进货成本,增强了企业预期利润。

3个月后,如果郑棉2105合约下跌,行至13600元/吨,假设期权隐含波动率不变,此时期权理论价格为384元/吨,那么期权端获利24元/吨,企业不仅可以直接以13600元/吨的低价买入期货仓单,并且由于期权带来的收益增强,实际进货成本进一步降低,为13600-24=13576(元/吨),最终达到降低进货成本的目的。

3个月后,如果郑棉2105合约上涨,达到15500元/吨,假设期权隐含波动率不变,此时期权理论价格为13元/吨,那么期权端获利395元/吨,企业可以考虑以当前市场价格买入期货仓单,或等待未来价格进一步走低时再采购,赚取的期权端收益可以对冲未来建仓成本。

优点

该策略可以获取权利金收入来减少预期进货成本,增加企业利润。

缺点

其一,因为权利金大小固定,期价大幅上涨时该策略无法锁定进货价格。

其二,与买入期权相比,该策略需要缴纳保证金,不适合资金紧张的企业。

其三,与买入期权相比,在价格下跌时,该策略需要承担追加保证金的压力。

卖阶梯式看跌期权

表为方案执行细节

如果企业对于郑棉2105合约不涨的信心充足,那么可以选择卖出阶梯式看跌期权,例如分别卖出执行价为13600元/吨、13800元/吨的看跌期权。该策略的优势是增强收益效果更加明显。操作时,可以在低点阶梯式布局采购预期所需原料,缺点是期价大幅上涨时买入套保预期不能实现,赚取的期权费只能补贴未来一部分采购成本,并且保证金比较高,存在追保风险。

领式期权

适用情景

企业想要降低期权套保成本,对期价上涨的预期强烈,且认为下方存在较强支撑。

具体方案

表为方案执行细节

假设郑棉2105合约在14200元/吨,如果纺织企业认为未来棉价上涨预期较强,且在13600元/吨存在较强支撑,那么可选择利用领口策略进行买入套保。具体操作为:买入执行价为14200元/吨的看涨期权,同时卖出执行价为13600元/吨的看跌期权。

套保效果

3个月后,如果郑棉2105合约运行符合预期,上涨到15500元/吨,假设期权隐含波动率不变,此时看涨期权和看跌期权的理论价格分别为1345元/吨和13元/吨,组合平仓价格为1332元/吨,不考虑前期支出保费,那么开仓期货多单成本为15500-1332=14168(元/吨),低于企业采购成本预期14200元/吨,最终达到套保效果。

相较于买入看涨期权套保策略,多增加下方卖出看跌期权赚取的权利金使前期支出的组合保险费节约了408-13=395(元/吨),但由于期权卖方需要缴纳保证金,故增加了资金占用成本。

3个月后,如果郑棉2105合约下跌,行至13600元/吨,假设期权隐含波动率不变,此时看涨期权和看跌期权的理论价格分别为153元/吨和384元/吨,那么期权端的亏损为244-(153-384)=475(元/吨),但企业可以直接以13600元/吨的价格建立期货多单,实际建仓成本为13600+475=14076(元/吨)。

优点

其一,完全规避了上方风险,并且权利金相对较低。

其二,相较于期货多单套保来说,承受更小的下跌风险。

缺点

其一,由于是卖出期权,需要缴纳保证金。

其二,期价下跌时,面临追保压力。

期货和期权结合式套保

假设郑棉2105合约价格在14200元/吨,如果纺织企业认为未来棉价上涨空间较大,甚至可能出现持续上涨,同时已经选择期货多单为进货做了完全套保,那么可以在期权端进行3种操作。

第一,利用期权进行头寸转换,锁住期货已有利润。

一段时间之后,期价上涨,达到15000元/吨,此时期货端套保收益为800元/吨。如果企业认为未来棉价依然存在上涨预期,但又想锁住期货端已有利润,可以选择平仓期货合约,花费已有的利润,继续买入看涨期权。

第二,利用期权进行头寸保护,避免期货产生巨大亏损。

一段时间之后,期价变化不大,如果企业认为未来棉价依然存在上涨预期,但短期会出现下跌风险,一旦下跌,期货端就会面临较大损失,那么可以选择买入看跌期权,对期货头寸进行保护。

第三,利用期权增强收益,进一步降低采购成本。

一段时间之后,期价振荡上行,如果企业认为未来棉价下方存在重要支撑,短期内无法突破,那么可以选择卖出支撑位置的看跌期权,对期货头寸进行收益增强。

[期权服务产业模式的思考]

产业套保展现的优势

期权套保可以优化资金的流转与使用。当采用期货进行套保遇到亏损时,企业会面临较大的追保压力,而直接买入期权代替操作就避免了追保压力。期权套保还有助于解决信用风险。企业如果已经为产品购买了看跌期权,保障了未来销售时的预期最低利润,那么在跟银行或者其他信贷机构申请信用贷款的时候,信用评价可能被提高。

棉花产业需要链式风险管理

棉花具有季产年销的特点,市场易受政策主导,终端纺织品服装消费又受到宏观经济的影响,棉价波动较大。近年来,中美贸易摩擦不断、疫情暴发等导致棉价波动更为剧烈,企业迫切需要通过套保进行风险管理。棉花上游的轧花厂担心棉价下跌,希望销售价格能保底。每年棉花的上市销售期,是棉花期货的卖出套保集中期,但此时往往基差会季节性走强,部分企业也面临较大的资金周转压力。下游的纺织厂在原料采购期担心价格上涨,希望采购价格能封顶。棉花上市期也是采购相对集中的时期,想以更优的价格进行原料采购,可以结合期权进行。同时,纺织厂也存在库存管理方面的套保需求。夹在轧花厂和纺织厂之间的贸易商,同样需要转移价格波动风险。多样化的套保方式可以让产业链主体更精细化地管理价格波动风险。

发挥期权组合降保、示范作用

目前,棉花产业客户应用期权的情况参差不齐,部分龙头企业运用棉花期权进行套保的诉求较强,但考虑场内流动性仍有提升空间,通常是采取场内期权+场外期权的组合或场内期权+期货的组合。企业希望交易所推出更多的期权组合保证金优惠,进行降保。此外,由于对期权认识不足,部分企业尚未建立完整的期权套保内控流程或对期权套保直接有所限制。当前阶段,郑商所正在建设棉花期货及期权“产业基地”,预计龙头企业的示范作用将逐渐带动更多产业企业利用期货及期权进行风险管理。

含权贸易开辟期权应用新模式

由于部分企业对期权这类衍生品的认知度不高,或是面临财务登记困难等问题,棉花期权在产业中的应用并不十分顺畅。此时,可以效仿豆粕期权在产业中的应用模式,鼓励棉花产业链中的龙头企业大力与期货公司展开合作,把期权嵌套进普通的贸易合同中,形成含权贸易合同。目前应用得比较广泛的有保底价(卖出存货价格锁定最低价保障)、封顶价(买入原材料价格锁定最高价保障)以及二次点价(基于基差点价,拥有点价后再次点价的机会)等含权贸易模式。

含权贸易促使企业与上游或下游客户建立起良好的合作关系,不仅能够保护中小客户的利益,而且能够增加本企业在行业内的竞争力。随着含权贸易模式的推广,期货公司自身的相关期权品种业务量也会逐步增加,并且能够提升期权在实体企业套保中的接纳度,进而推动国内商品期权市场发展。

企业套保需要有效性的评估体系

随着衍生品市场的发展,企业的套保知识逐渐积累,但一个符合定义的方案不代表一次有效的套保行为。上期所编写的《企业套期保值的有效性与绩效评价研究》一书提到:在实际的操作过程当中,企业面临着各种类型的风险,涵盖财务制度、人力资源、组织架构等,套保的灵活性也面临着被不当使用的可能性。在工作当中,我们可以逐步带动企业进行套保的回顾思考,逐步建立一套有效性的评估体系。

(作者单位:国泰君安期货)