原标题:机构:导致白银价格波动加剧的“魔咒”竟是它! 来源:期货日报

白银的供给相对稳定,而且生产地分布广泛,不会存在某一国家或地区的操控,所以供给面对白银价格的影响很小。需求层面上,一方面白银的年度现货需求总体稳定,但工业需求与白银价格联动明显,工业需求主导了白银的底部价格;另一方面白银的投资需求增长迅速,白银的金融衍生品种类繁多且交易量大,直接放大了白银的价格变动。需求影响价格,具体来说工业需求托底白银价格而投资需求导致白银价格加速涨跌。

供需基本面

白银的供给

白银是人类开发利用最早的贵金属之一,也是财富和地位的象征,人类对白银的追逐自古以来未曾停息。数据显示,截至2015年全球白银储量约为53万吨,秘鲁、波兰、智利、澳大利亚和中国作为世界前五大白银矿藏储备国,其白银储量占世界总储量的73%。2017年,世界白银产量约为852百万盎司,其中墨西哥年产白银196.4百万盎司、秘鲁147.5百万盎司、中国112.6百万盎司,前五大产银国占全球总产量的65.29%。波兰及澳大利亚等储量丰富的国家白银产能尚未完全释放,而南美洲及东亚为传统的白银生产地,产量依然巨大。

矿生银是白银的主要来源,近5年年均占比为80.64%,主要原因是纯白银的价格并不高,回收提炼白银的成本与矿生银的成本差别不大,故各国回收白银的意愿大大削减。63.04%的白银存放在世界各地的仓库中,24.01%的白银作为白银ETP库存,政府白银储备占比仅为3.2%,大部分白银都作为财富存储起来。

白银需求

截至2017年,全球白银的总需求约为1017.60百万盎司,其中占比最大的是工业消费,约为58.86%,其次是银币消费,占比约为14.84%。2008年至今每年白银的总需求量波动幅度极小。具体来看,2017年白银的工业需求总量为599万盎司,同增3.85%,前值为576.8万盎司,近10年复合增长率为-0.689%,表明工业需求变化也较小。

需求细分项分析来看,除了珠宝消费,其他各项消费近10年复合增长率均为负数,珠宝消费为1.65%,银币消费数目大大减少,这也反映了社会对白银的消费观念的改变。工业需求内,光伏产业白银复合增长率为正,其余均为负数,用于摄影的白银消费急剧下降,复合增长率为-7.71%,未来工业需求的增长点更多是取决于光伏或者其他新兴产业,工业需求对价格的推动作用有限。

白银的季节性需求变化

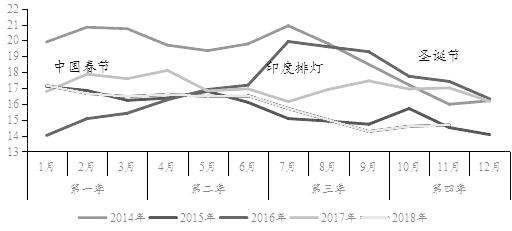

白银每年的需求较为稳定,近10年来白银需求增长最快的是珠宝首饰消费,占比最大的是工业消费,因此珠宝消费和工业消费是供需变化的主要影响因素。世界范围内珠宝消费的主力来自中国和印度,工业消费的主力来自中国及日本等制造业企业密集的国家。本文选取印度、日本以及中国的白银进出口数量来分析白银需求的季节性变化。

日本消耗白银的主要动力来自国内电子产业,日本每个月的白银进口数量较为稳定,下半年稍多于上半年,但数额小,对整体进口量没有直接的影响。印度对白银的需求主要集中于金银首饰,印度白银进口的高峰期为2、4、6、7和12月,年初白银进口大幅度降低,4月会有较大提升,7至9月是下半年的进口高峰月,12月会有一波较大的白银进口。就印度的节假日分布而言,下半年的排灯节前后是印度人消费珠宝的高峰期,7至9月的进口或许正是为了下半年消费提前备货。

中国是世界上排名前列的白银产消国,中国的珠宝和工业消费白银直接影响全世界白银市场的供需,进出口数额上,我国白银总体需求较为稳定,此外可以看出我国白银进出口数额在节假日前一个月大概率处于高位。

白银的季节性需求极为简单,中国和印度的进出口数据显示在本国节日前夕白银进口量会存在一个明显的上升,而后白银价格会在节假日达到高峰。世界范围上看,白银每年存在三波明显的上涨,两次大规模上涨和一次小规模上涨。每年1至3月白银会迎来第一波高峰,此时恰逢中国农历春节,中国市场的珠宝消费激发扰动全球供需平衡,而进入9月后迎来印度最大的珠宝消费节日排灯节,印度的消费激发造就了年内第二次价格高潮,进入12月后西方世界欢庆圣诞节,第三波小高峰到来,但是受制于西方国家投资渠道多样,珠宝消费理念不强等因素影响,圣诞节并不对全球白银市场造成多大的冲击。

白银的生产成本约为10.85美元每盎司,销售利润率为34.61%,近3年来白银的开采成本没有明显的上升趋势,总体而言均价和成本价变动趋势一致,成本价托底市场价格,而利润空间的大小则取决于市场价格的变动幅度,近3年的数据显示白银的销售利润率逐步上升。

[商品与金融属性]

白银是一种特殊的金属,具有很强的工业属性同时又兼具贵金属属性,和黄金不同的是白银的工业需求量巨大,工业属性占比较强,研究金银走势差异的重点就在于此。宏观面把握金融属性,行业层面上参考工业需求面是研究白银的基本出发点。

工业需求影响价格

世界白银协会披露的数据显示,从白银的需求与价格层面分析,在2008—2011年总需求平稳上涨的过程中,白银价格与总体需求同涨,2011—2017白银需求先升后降而白银价格则萎靡不振。供需缺口与白银价格不存在明显的关系,2008—2011当供大于求时白银价格并未下跌,2011年后供不应求时白银价格处于持续下降通道。

为了更深入地探究影响白银价格的需求属性,我们把需求拆分成工业需求(占比60%)、珠宝消费(20%左右)。在年度大势上,2008—2011年经济刺激下工业需求急剧抬升,此时白银价格平稳上涨,2011—2015工业需求下降而银价同降,2015—2018需求稳定而白银价格横盘。可以说工业需求的变化构筑白银价格,工业需求平稳变动时,白银的价格走势凸显。

从珠宝首饰白银消费与价格来看,珠宝首饰消费量与价格并未呈现出明显规律,首先珠宝消费占比较低,并不能完全地作用于价格,其次珠宝首饰的消费弹性很大,消费量与价格的因果关系尚不明确。珠宝消费的一般逻辑是随着投资需求的群体逐步减少,出于装饰需求的消费群体更倾向于根据当时价格来制定珠宝消费策略,更多是价格带动白银消费而不是消费促进价格。

金融属性明显

白银不仅是一种商品,也是一种典型的贵金属,具有较强的投资价值,市场认为白银商品属性与金融属性和的比例大致为5.5∶4.5,商品属性是其基础决定了白银的底部价格。

白银的金融属性主要源于其投资需求。2006—2015年白银ETP库存增长了近19倍,年复合增长率为34.51%,2008年金融危机前后,白银投资需求进入快速上涨节奏,2008—2010年白银ETP库存上涨2.56倍,进入2012年后,白银涨势企稳。2016年白银价格迎来金融危机之后的一个小高峰,导致了上金所和其他白银交易所的库存快速上涨,白银的金融属性(避险、抗通胀)被投资者重新重视。

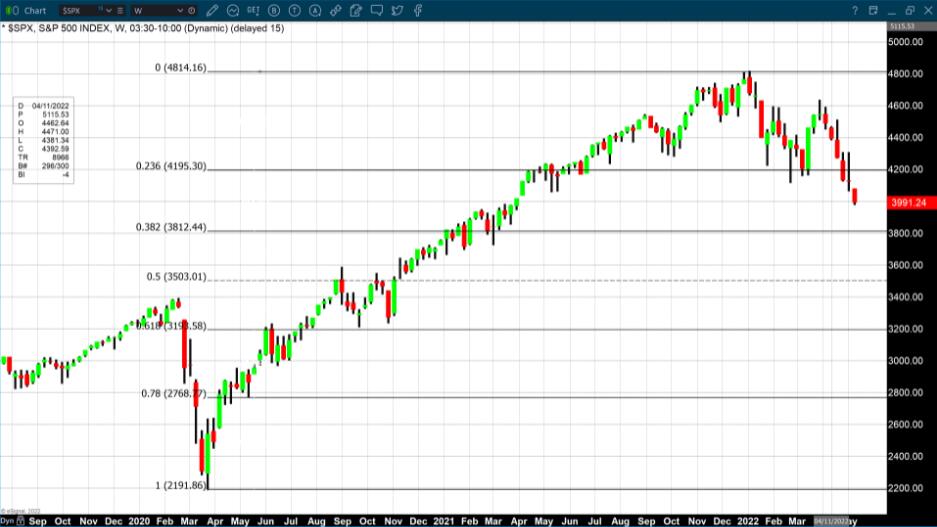

另外,通过对比白银价格与股票指数以及各种金属指标也可判断出其金融属性。观察白银价格与道琼斯指数的走势可以发现,2000—2008年,白银价格与道指正向波动,而2009年之后两者走势出现较大偏离,究其原因,2008年金融危机之前全球经济较为平稳,白银的工业需求主导其价格,金融危机爆发后白银的金融属性凸显,导致白银价格与指数脱离较大,而2015年以后道琼斯指数强势上涨,白银的金融属性被压制,此时又回到工业需求主导价格的途径上。

从白银价格与CRB金属指数对比来看,长时间内白银价格与社会金属价格相关性极强,相关系数为0.83,从波动率上分析,白银与金属的标准差分别为8.72和280.45,变异系数为1.31和1.14,白银的波动率远大于CRB金属指数,表明白银总体走势基于大宗商品,但是金融属性导致其波动大于普通大宗商品。那么白银的金属属性有多强呢?从白银与美元指数的走势来看,长时期内白银与美元指数的相关系数为-0.6,具有较强相关性,但与同时期黄金与美元指数相比其相关程度则偏弱(黄金约为-0.83),主要原因在于白银的商品属性远远大于黄金,其受到的影响因素不完全是金融因素。

综上所述,白银的供给相对稳定,而且白银的生产地分布广泛,不会存在某一国家或地区的操控,所以与黄金和大多数基本金属一样,供给面对白银价格的影响很小。需求层面上,一方面白银的年度现货需求总体稳定,但工业需求与白银价格联动明显,工业需求主导了白银的底部价格,另一方面白银的投资需求增长迅速,白银的金融衍生品种类繁多且交易量大,直接放大了白银的价格变动。需求影响价格,具体来说工业需求托底价格而投资需求导致价格加速涨跌。

[经济周期中的价格走势]

分析黄金价格的变动因素时主要参考熊彼特综合经济周期理论,引入三个经济周期叠加的框架来全方位分析金价在周期中的走势,黄金与白银具有较强的联动性,本文继续使用三周期叠加的基本框架来探究白银的价格变动。

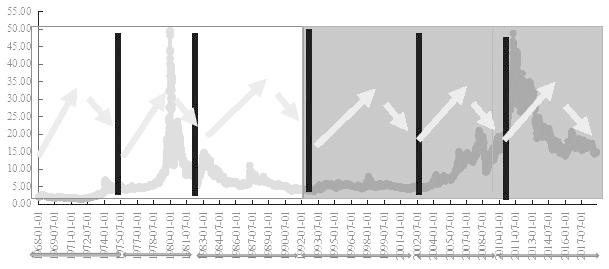

三周期叠加中的白银价格

在三周期叠加的模型下(颜色片区代表长周期,黑色线条之间代表固定资产投资周期,横坐标上是投资周期的具体时间),白银的价格在长周期内具有明显的规律,周期内繁荣期间(1948—1966,1991—2004)白银价格没有较大波动,衰退期(1966—1973)白银价格开始剧烈波动上涨,萧条期(1973—1983)价格继续剧烈波动直达高点并迅速下跌。中周期下,6次投资上涨阶段横盘2次,上涨3次,下跌1次;6次下降周期上涨1次,下降4次,横盘1次。

观察白银在每个周期的表现,可以发现繁荣期内白银价格波动率、平均值、中位数以及日平均收益率等数据均为最低,衰退期内波动最强,平均值和中位数达到最大。萧条内价格波动仅次于衰退期,但其日平均收益率达到周期内最高,回升期稍好于繁荣期,但价格总体而言并不会有较大变化。

未来白银价格有可能进入上涨轨道,我们研究过黄金的价格在周期内的走势,周期内白银走势与黄金基本一致。按照市场主流的周期划分,2018年之后处于衰退期最末期或者已经进入萧条,受益于宏观经济波动和风险的提高,越来越多的资金会进入贵金属,从而助长白银价格。

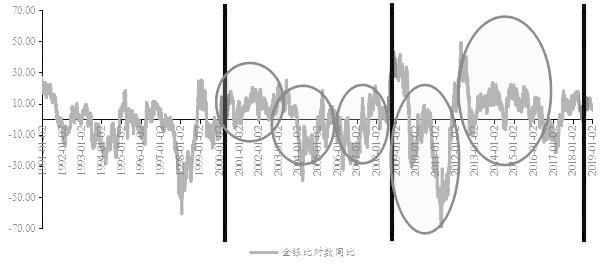

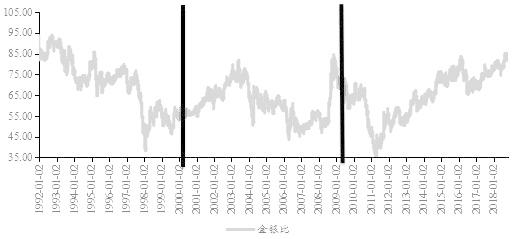

通过分析黄金白银比值在短期库存周期中的同比变化,可以看出在一个完整的库存周期中(低谷-高点-低谷),黄金白银比值大概率呈现出“V”形走势。如上图,黑色线条代表朱格拉周期,圆圈代表库存周期,每个库存周期金银比值都存在一个明显的趋势变动。关于美国短期库存周期的判断,2018年处于周期的哪个阶段尚未形成明确而清晰的认识,但市场普遍认为2019年库存将会到达本周期的顶点,届时金银比值同比的增速将会迎来新一轮变动。

历年白银价格复盘

抛开经济周期,在长期视角下,黄金和白银的走势基本相同,其本身存在明显的周期,包括约长达10年的上涨期(其间经历一个大波峰),长达20年的下降期,其中下降期间可细分为调整期(每个调整期会有二到三个波峰)和横盘期间。

具体来看,每个周期内宏观事件大致如下:

1970—1980年上升期。1970—1975布雷顿森林体系瓦解,之后爆发了第一次石油危机,导致贵金属价格在1974年达到一个小高峰。1975—1980之后,美元贬值叠加第二次石油危机,使得本次贵金属价格达到长周期的高峰。

1980—2000年下跌期。1980—1983年,在经济不景气的背景下,美国减税,货币紧缩政策使得美元修复,贵金属价格下降。1983年拉美债务危机避险情绪导致贵金属价格上涨,而后美元逐步强势贵金属价格长期下跌。1985—2000年,美国互联网科技革命,美联储加息以及亚洲金融危机利好美国,白银进入长时间横盘阶段。

2000—2011年上涨期间。进入2000—2011年,互联网泡沫,欧元诞生以及金融危机冲击了美元指数,白银价格强势上涨。

2011年至今下跌期。2014年之后全世界货币扩张政策开始退出,美国开始加息,白银上涨乏力。2016年受到美元乏力,以及英国脱欧的影响,白银存在短期上涨,之后美元继续加息,贵金属下跌。

贵金属自身独立周期下,未来可能存在上涨的机会:在贵金属价格逐步迈入下行通道时,会存在两次较大的回调,回顾上一次大规模回调,贵金属价格自1980年冲上顶点后分别在1983年和1987年左右深度回调,其间间隔约3年,而对应本次阶段的2016与2019年;从世界总体走势对比可以发现,1980年后美国采取货币紧缩和大规模减税政策刺激经济,近几年国际基本面与1980年前后虽有不同。但对于美国而言,前期石油价格的疯涨,后期大规模减税与加息缩表政策同时出台似乎与当年类似。

金银比复盘

长期视角下黄金白银比缓慢上升,1968—1973年均值为26.76,1973—1982年均值为34.18,1982—1991为61.79,1991至今为68.52,2005至今均值为65.7。

1971年前金本位制:据文史记载金银的比价从1600年前后的1∶8上涨到20世纪中期和末期的1∶10,到18世纪末则翻了一番,达到1∶20。我国清朝黄金白银的官方比例为1∶10,明朝后白银价值下降,这个比例也逐步上升。受制于古代的黄金白银矿产数量有限,开采难度较大,黄金白银的比例长时间较为稳定,分析师根据黄金白银开采量数据推断黄金白银比大致为1∶16,这也较为符合各种史料记载。

1971—1980年:此时金银比价维持在30—40之间,1973年美元与黄金脱钩,之后连续发生两次石油危机极大地冲击了世界经济体系,导致金银比波动较大,1979年后半年亨特兄弟囤积白银,比值开始打破。

1980—1990年:经济事件上,拉美债务危机,广场协议和美元大幅度贬值客观上助长了贵金属,此时交易所修改保证金制度导致杠杆比例放大,金银的投资属性开始凸显,金银比全面上涨。

1990—2000年:经济事件上美联储紧缩,亚洲金融危机和美国科技革命等利好美元指数,贵金属价格低迷,金银比呈现出周期性波动。

2000—2011年;2011年金融市场谣言加速了白银价格的上涨,让黄金白银价格比例大幅度动荡,2008年金融危机则直接导致黄金白银比冲上80,而后全球市场慢慢稳定,比值开始下降。

2011至今:经济事件上全球进入QE节奏,而后美国经济复苏并退出QE,美国开始加息导致资金回流美国,美元指数抬升。在全球货币基数扩大的背景下金银比上涨,2017年之后金银比冲破70,2018冲破80并长期维持不变。

黄金和白银的走势基本相同,符合长周期视角下的一般规律,而金银比总体则呈现出缓慢上升。黄金白银的开采比例以及开采量在缓慢地变化,这也是金银比变化的重要因素。大航海之前金银比约维持在1∶6,随着银矿的发掘和开采白银的产量逐步超过与黄金的固定比值,白银库存开始上升,导致白银相对黄金贬值,金银比开始扩大。截至1968年,金银比已经扩大到1∶16,这种现象随着金本位制的衰落而逐步扩大,至今黄金白银比以及达到了1∶80,白银与黄金开采量比例的变化是导致黄金白银比变化的根本因素。同时,在世界告别了金本位制度后,黄金不再是各国货币的基准,货币的价值更多是基于本国的信用,世界各国央行可以通过货币政策控制本国的通胀率,货币量的变动直接影响了黄金白银比。从实际情况来看世界进入信用获得体系后金银比波动明显更为剧烈,本文以金本位制度瓦解时间为分割点,对比1971年前后金银比变动规律,数据显示1971年布雷顿森林体系瓦解前金银比标准差为2.771,标准离差率为0.1323,进入信用回避体系后彼岸准差为17.21,便准离差率为0.296。可知金本位制瓦解世界进入信用货币体系后,金银比的波动更高。

结论

白银的供需总量较为稳定。近5年白银的供需总量维持在950百万盎司,总体差别较小,造就了供需对白银价格的总体影响偏弱,白银价格的短期影响因素更多是一些宏观因素,类似于黄金的影响因素。白银底部价格的支撑因素更多是工业需求,而影响短期价格剧烈波动的是金融因素。在工业需求趋势明显的行情下,白银的价格总体而言取决于工业需求,工业需求的变化会在长时间内托底白银价格。