热点栏目

热点栏目 来源:期货日报

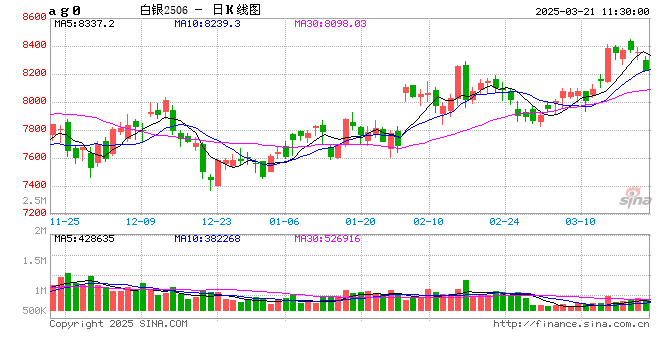

周一,美国散户与机构的对战转至白银市场。COMEX白银期货主力合约盘中一度涨超12%,最高升至30.35美元/盎司,创上市以来新高。由于白银期货价格大幅上涨,泰国期货交易所昨日宣布白银在线期货暂停交易。今日凌晨,美国商品期货交易委员会(CFTC)表示,正在密切关注白银市场最近的活动,称将解决对白银衍生品的潜在威胁。CFTC表示,将对市场的欺诈和操纵行为保持警惕。

知名投行高盛表示,如果散户继续逼空,那么可能引发市场的崩盘,而且可能会导致下一场金融危机。

值得注意的是,在全球量化宽松、预期通胀的背景下,大类资产上涨是大概率事件,白银和黄金都在这一范围内。不过,本轮黄金并未与白银一起上涨。投资者应理性投资,切勿盲目跟风,须警惕泡沫破裂后的高位回落风险。

截至今日凌晨收盘,美股标普500指数涨1.61%,欧洲Stoxx50指数涨1.42%,美元指数涨0.55%,WTI原油涨2.69%,Brent原油涨2.27%,伦铜涨0.12%,COMEX 3月白银期货收涨9.3%,美豆跌0.13%,美豆粕涨0.02%,美豆油涨0.87%,美糖涨2.15%,美棉跌0.82%,CRB指数涨1.72%,BDI指数跌0.55%。上期所原油期货2103合约夜盘收涨1.49%,报341.00元人民币/桶。沪金夜盘收涨0.76%,沪银收涨4.71%。

轧空白银!美国“韭菜”开辟第二战场

美国散户和华尔街的“逼空大战”还在持续,并从美股市场蔓延到了贵金属市场,白银成为“新战场”。

逼空游戏驿站(GME)的“带头大哥”浮出水面之后,一位用户名为“jjalj30”的散户在WSB(WallStreetBets)论坛中号召散户将下一轮逼空火力聚焦在白银上,并打出了一个响亮的口号——“发动史上最大的白银逼空”。

论坛上发帖人开始互相怂恿买入全球最大的白银ETF基金iSharesSilver Trust,称银行一直在操控银价,人为将其压制在低位,掩盖了实物供应的短缺。2月1日早间,COMEX白银期货主力合约跳空高开,大涨超8%。截至今日凌晨收盘,COMEX3月白银期货收涨9.3%,报29.418美元/盎司,创2013年以来收盘新高;COMEX4月黄金期货收涨0.7%,报1863.90美元/盎司。

实际上,近期以来金银走势已经出现明显分化,白银持续走高,黄金却仍然陷于区间振荡。申银万国期货分析师林新杰对期货日报记者表示,2021年1月美联储议息会议纪要中首度出现“taper(缩减)”的措辞,引发市场对美联储考虑收缩购债规模的担忧,美债上端利率上行,金银一度大幅下挫,随后以整理行情为主。近期美联储的整体措辞相对比较谨慎,一方面当前经济基本面不支持美联储收紧宽松政策;另一方面货币政策一向宽松容易收紧难,美联储会尽量减少政策转向对于市场的冲击,即便真正开始收紧政策也将会是一个漫长的过程,短期并不用担心美联储开始收缩购债规模。“但是受到利率框架的约束,当前基本面不足以推动黄金持续上行,预计整体将以高位振荡为主。”林新杰表示。

从基本面来看,华融融达期货研究员华丽认为,最近一周VIX指数从22上升至33,令市场避险情绪升温,但随着海外新冠疫苗的加速接种,美国每日新增病例持续回落,在一定程度上增加了市场对经济复苏的预期。与此同时,在新一轮的财政刺激下,美国长债利率有望抬升,这在一定程度上抑制贵金属价格上升。总体而言,华丽认为,本轮贵金属价格上涨是短暂的,后续疫情的好转,经济的复苏将在一定程度上令贵金属承压。

从美国货币政策走向来看,金信期货贵金属分析师胡悦认为,货币政策当前仍不具备转鹰的条件。一方面,美国就业与通胀水平仍然远不及目标,并且2020年12月非农就业出现负增长,CPI距离平均2%的目标仍有较长距离。因此,贸然收紧货币政策可能导致前期的努力付诸东流,经济或再次出现下行风险。另一方面,疫苗的生产、分发以及有效性仍存疑,目前多家疫苗的生产有所停滞,并且因为受到运输温度的严格限制,少数疫苗有效性出现问题。今年上半年实现群体免疫的可能性较低,时间点预计在第三季度末。

“前期美联储释放收紧信号后,市场剧烈动荡,黄金及美债大幅下挫,美债收益率快速上升。企业部门对信用债的反应较为敏感,货币政策的收紧或引发股市的动荡,导致居民部门对其反应较大,影响居民消费情况。”胡悦认为,市场的剧烈反应将影响美联储退出宽松的节奏以及前期的沟通,预计美联储在退出前将与市场进行充分的沟通,并且退出将是渐进式的,而持续宽松的货币政策仍对贵金属形成一定支撑。

“值得注意的是,在全球量化宽松、预期通胀的背景下,大类资产上涨是大概率事件,白银和黄金都在这一范围内。不过,本轮黄金并未与白银一起上涨。投资者应理性投资,切勿盲目跟风,须警惕泡沫破裂后的高位回落风险。”总体而言,胡悦认为,虽然货币政策依旧维持宽松对贵金属有所支撑,但美联储释放的收紧预期致使市场对后续转鹰较为敏感,上方压力较大。财政政策方面,顺利推出的概率较小,后续可能仍会有小的波折,贵金属短期内快速反弹的概率小。黄金方面,若资金对黄金的扰动较小,那么贵金属以横盘整理为主。白银方面,由于受到海外资金的青睐,后市将有剧烈波动,以宽幅振荡为主,因警惕单边的持仓,考虑采取对冲操作策略。

成本端推动,聚酯板块整体涨势强劲

本周一,国内期货市场除了烯烃链表现偏弱以外,化工板块整体走强,PTA收涨3.15%,短纤收涨2.72%。

浙商期货化工高级分析师朱立航认为,此次聚酯板块整体涨势强劲,主要受益于成本端的推动。“亚洲ACP谈判在连续多月的失败以后,在2月份以705美元/吨的价格意外谈成,PX价格随即大涨21美元,PTA成本端支撑走强。“朱立航介绍,PTA现货加工费一度低至400元/吨以下低位,估值相对偏低,昨日在成本端大涨以及加工费修复的双重推动下,PTA价格大涨。原料大涨也带动短纤价格,PF05盘面加工费已跌至700元/吨以下的偏低水平,短纤的基本面在聚酯产业链中偏强,PTA价格大涨,利好短纤价格。

“当前PTA供应端面临新产能释放压力,下游聚酯开工季节性回落,现阶段供需面缺乏利好提振。不过上游PX因中金石化重启失败延长检修时间,加之浙石化重整减产导致PX负荷难以提升,在供应趋紧的预期下走势较强,成本端大涨推动PTA行情反弹为主。”南华期货能化分析师戴高策向记者表示。

展望后市,朱立航表示,国际油价预期逐步抬升,PX供需边际改善,成本主导下,PTA期价振荡上行。PTA仍处于扩产周期,在供需过剩压力加大背景下,天量社会库存消化较为缓慢,或抑制期价上方空间,尤其是9月仓单集中注销将会对现货市场形成较大冲击。

戴高策认为,近期苯乙烯价格持续走高主要是由于贸易流不均衡,海外需求逐渐恢复但工厂生产偏慢,偏强的价格使得我国进口窗口迟迟未能打开。近两个月我国进口多为长约订单,环比下降明显。虽然国内投产与开工预期逐步回升,但累库依旧缓慢,绝对库存保持在低位。从最新的江苏社会库存看,截止到1月31日,江苏社会库存总量在13.95万吨,缓慢累库,绝对库存仍然维持在偏低位置。需求端维持着较好的加工利润,对于行情也有一定的支撑。